ペッパーフードサービス(3053)の決算資料を読んでみました。

財務諸表勉強のため、ペッパーフードサービスの決算資料を読んでみました。

2月26日発表の決算説明資料を基に見ていきましょう。

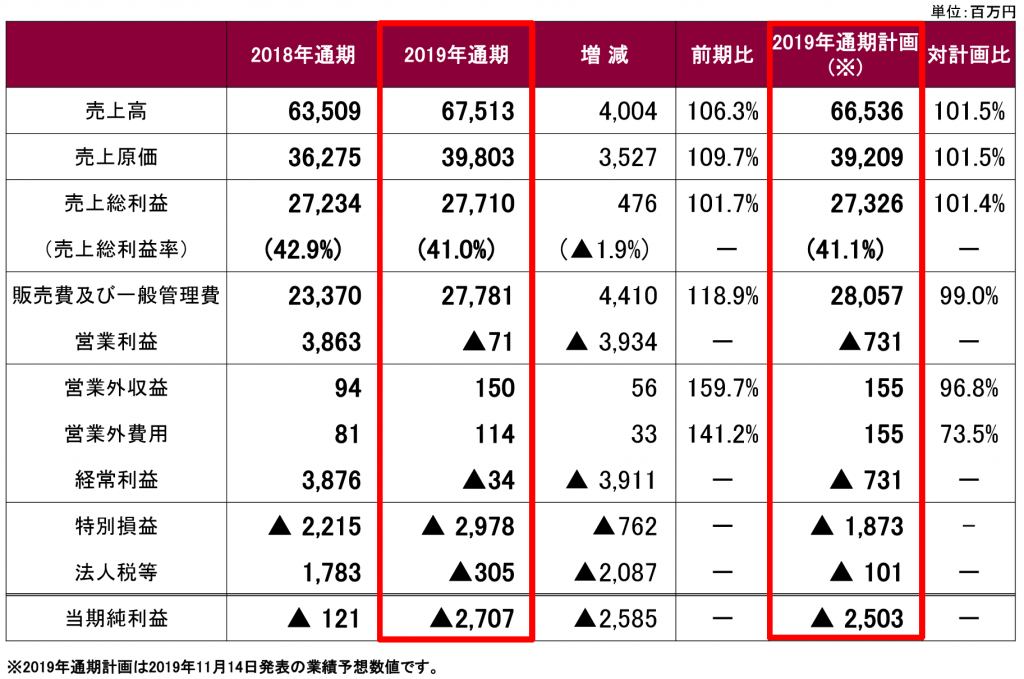

2019年度は出店が進む中、いきなり!ステーキの店舗同士の競合などの影響により既存店の売上高が計画に比べ大幅に減少。

これを受けて、いきなり!ステーキの新規出店を210店舗から115店舗へ計画を変更し、既存店の売上対策に注力したが、引き続き自社ブランド同士の競合などの影響が払拭できず、既存店の売上高は大幅に落ち込み。

それらの結果から、自社ブランド同士の競合を解消する為にいきなり!ステーキ業態44店舗退店を決定したこと及び収益性が低下し、回復が見込めない店舗が発生したこと等により特別損失として、減損損失を2,716百万円、事業構造改善引当金繰入額を308百万円計上。

この結果、当連結会計年度における業績は、

・売上高67,513百万円(前期比6.3%増)

・営業損失71百万円(前期は3,863 百万円の営業利益)

・経常損失34百万円(前期は3,876百万円の経常利益)

・親会社株主に帰属する当期純損失2,707百万円(前期は121百万円の親会社株主に帰属する当期純損失)

2019年度は散々な結果となったことが決算短信の説明よりわかりますね。

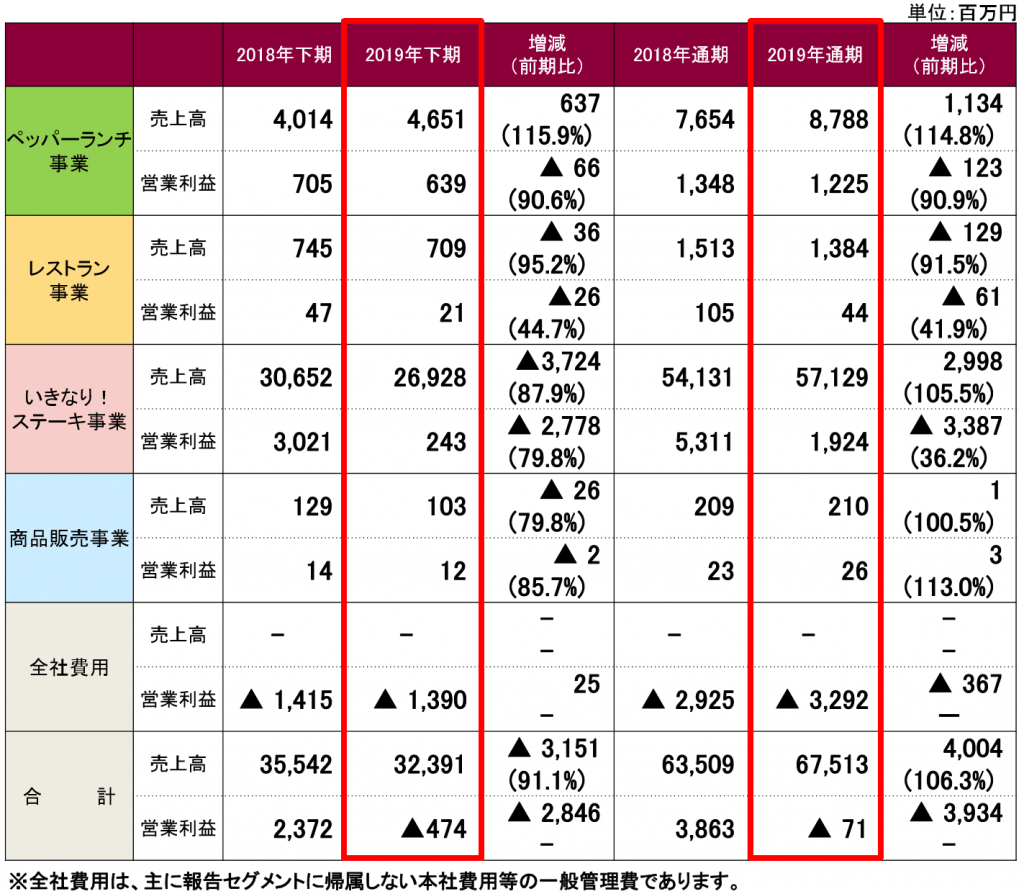

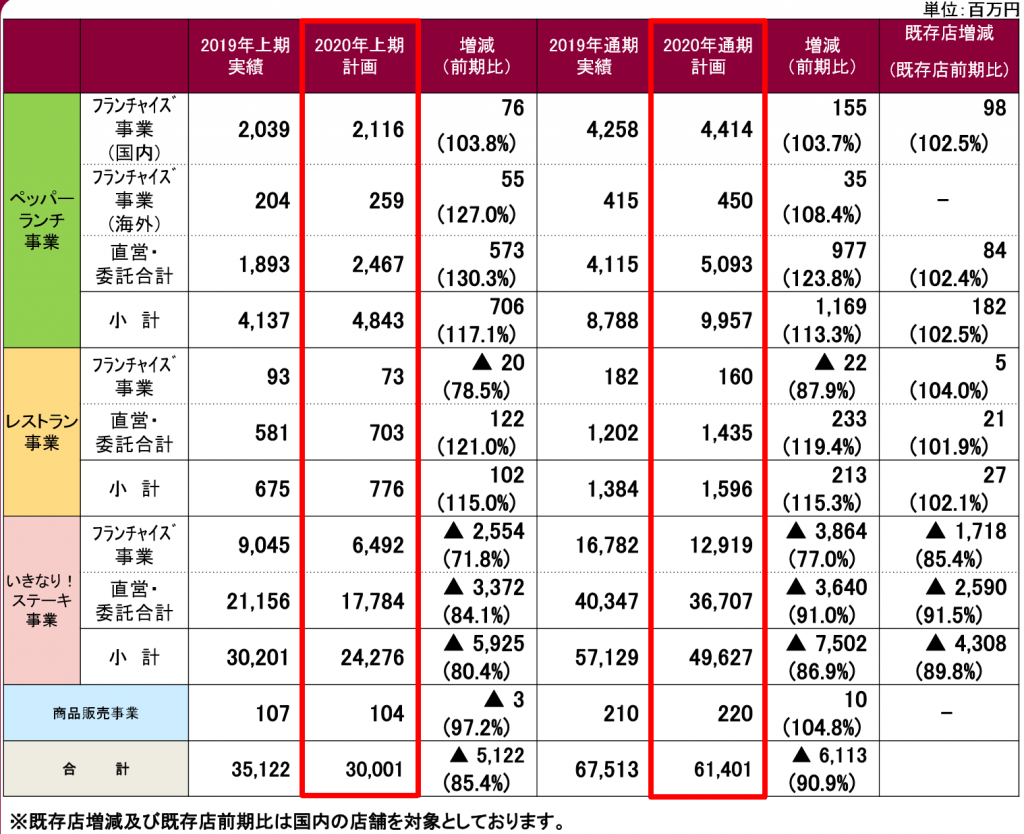

次にセグメント別にみていきます。

ペッパーランチ事業

ペッパーランチ事業については、楽天ポイントカード及びdポイントカードのホルダーに対してドリンク無料サービスの実施や、ペッパーランチ誕生25周年を記念として、ポイント5倍キャンペーンの実施と「25周年台湾旅行が当たる」(7月12日~9月5日)キャンペーンなどを実施。また、宅配サービスの「Uber Eats」を 19店舗(12月31日時点)に導入。

海外におけるペッパーランチ事業では、新規出店に伴う機器等の売却、ロイヤリティ収入などの売上高は309百万円(前期比16.6%減)となりました。

この結果、当連結会計年度の売上高は8,788百万円(前期比14.8%増)、セグメント利益1,225百万円(前期比9.1%減)。

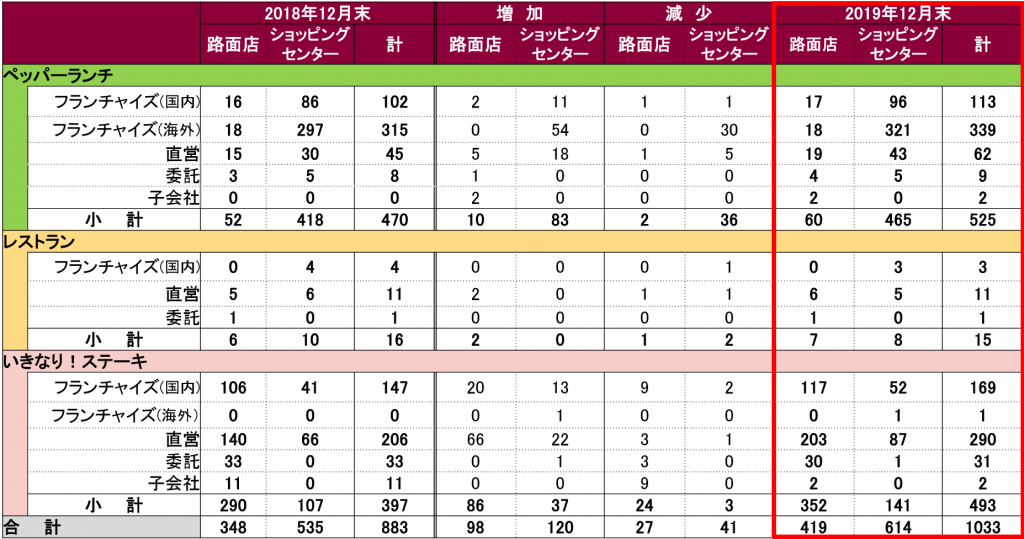

新規出店数は89店舗(うち海外54店舗)であり、ペッパーランチ事業全体の店舗数は525店舗。

レストラン事業

レストラン事業については、ステーキ業態「炭焼きステーキくに」、とんかつ業態「こだわりとんかつかつき亭」、牛たん業態「牛たん仙台なとり」の各業態でメイン商品のブラッシュアップを図り、既存店の売上並びに利益の向上に努めた。

また、10月1日より新たな業態としてハイエンドのステーキレストラン店「Prime42 BY NEBRASKA FARMS」の事業を譲り受けることに。

しかしながら、既存店不振により、当連結会計年度における売上高は1,384百万円(前期比8.5%減)、セグメント 利益は44百万円(前期比58.3%減)。

新規出店数は2店舗であり、レストラン事業全体の店舗数 は15店舗 。

いきなりステーキ事業

いきなり!ステーキ事業については、7月に六本木ヒルズで開催された夏祭りイベント「テレビ朝日・六本 木ヒルズ夏祭り SUMMER STATION」(7月13日~8月25日)に初出店、「アベンジャーズ/エンドゲーム」(4月1日~5月8日)や「ターミネーター:ニュー・フェイト」(10月18日~11月20日)との映画タイアップキャンペーンや、大人気のスマホゲーム「荒野行動」との期間限定コラボキャンペーン(11月21日~12月19日)を実施し、株式会社バンダイとの初めてのコラボ商品としてガシャポン「いきなり!ミニチュアマスコット」(11月11日~)を販売。その他、「いきなり!ステーキ」全店でメニュー改定(11月12日~)や、US産サーロインの値下げ、ディナータイムでの定量カットの販売、いきなり!ステーキ創業6周年記念キャンペーン(11月29日~12月5日)として定量カットメニューを200円引きで販売、お得な「コースメニュー」(2019年12月23日~2020年2月2日)の販売を実施。

この結果、当連結会計年度の売上高は新規出店により57,129百万円(前期比5.5%増)となりましたが、店舗同士の 競合などによる既存店不振の影響により、セグメント利益は1,924百万円(前期比63.8%減)。

新規出店数は113店舗(うち海外1店舗)であり、いきなり!ステーキ事業全体の店舗数は493店舗。

商品販売事業

商品販売事業については、家庭でも味わえる「いきなり!ステーキセット」等を各ネット通販にて販売。また、他社とのコラボ企画として、いきなり!ステーキ監修の「THE おつまみ BEEF」、「いきなり!焼きそば」、「ビーフガーリックピラフ」、「ランチパック 炭焼き風ハンバーグ」等の商品をスーパー・コンビニで販売。

この結果、コラボ商品等のロイヤリティ収入も含め、当連結会計年度の売上高は210百万円(前期比0.7%増)、セグメント利益は26百万円(前年比11.2%増)となりました。

商品販売事業以外は全く上手く行っていないことがわかります。ここまで様々な施策を講じてきたにもかかわらず、事業が好転しないということはビジネスモデルが崩壊している可能性すら感じさせます。

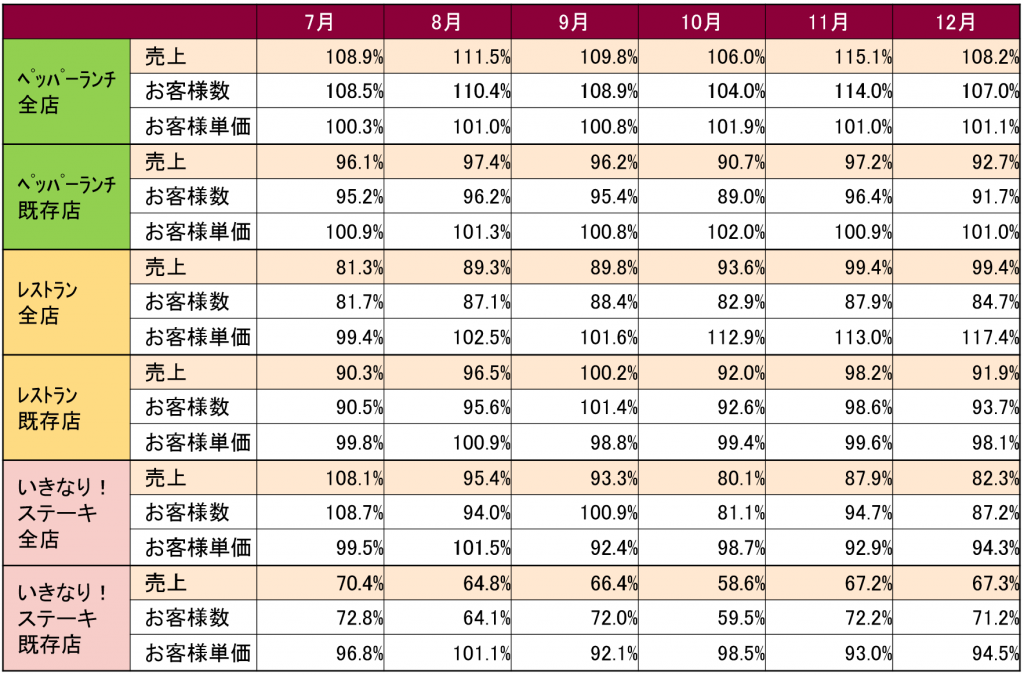

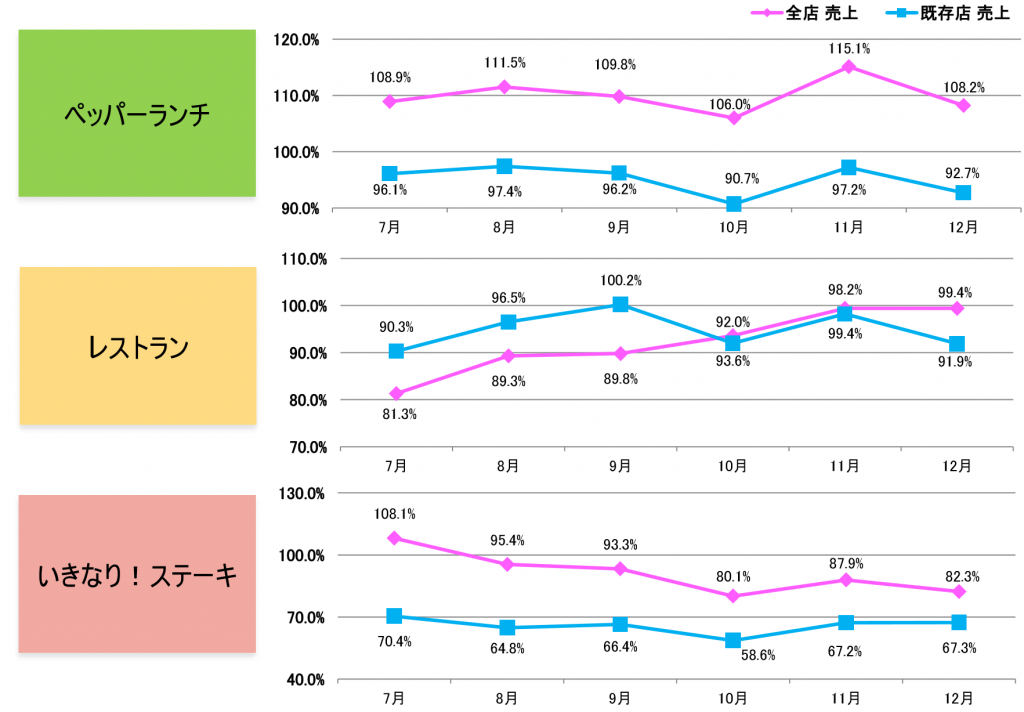

特筆すべきは、いきなり!ステーキの既存店売り上げが前年比で60%台にまで落ち込んでいることです。

これは異常な数値です。マクドナルドの食品問題の際の売り上げ落ち込み率よりもはるかに落ち込んでいます。

不祥事がないにもかかわらず、これほどまでに落ち込むということは、客離れが深刻であることを示しています。

財政状況について

当連結会計年度末の総資産は、前連結会計年度末に比べて2,533百万円減少し23,459百万円。これは主に、現金及び預金が4,263百万円減少したこと、売掛金が552百万円減少したこと、未収入金が189百万円減少したこと、有形固定資産が1,051百万円増加したこと、敷金及び保証金が301百万円増加したこと並びに繰延税金資産が726百万円増加したことによるもの。

負債合計は、前連結会計年度末に比べて615百万円増加し22,862百万円。これは主に、買掛金が535百万円減少したこと、借入金が3,055百万円増加したこと、未払金が1,034百万円減少したこと、未払法人税等が1,513百万円減少したこと、預り金が435百万円増加したこと及び事業構造改善引当金が327百万円減少したことによるもの。

純資産は、前連結会計年度末に比べて3,149百万円減少し、596百万円となりました。これは主に、親会社株主に 帰属する当期純損失を2,707百万円計上したこと、剰余金の配当により、627百万円減少したこと、新株予約権の行 使に伴い資本金、資本準備金がそれぞれ111百万円増加したことによるものです。

また、自己資本比率は前連結会 計年度末に比べて11.7ポイント減少して2.0%。

財政状況は非常に厳しいと思われます。自己資本比率が2.0%しかないため、来期以降も赤字が続くと債務超過になる恐れがあります。

銀行からの融資も厳しくなる恐れがあります。

キャッシュフローについて

当連結会計年度末における現金及び現金同等物(以下「資金」という)は、前連結会計年度末に比べて4,263百万円減少し2,469百万円

営業キャッシュフロー

営業活動の結果支出した資金は、626百万円(前連結会計年度は6,470百万円の獲得)。これは主に、税金等調整前当期純損失を3,013百万円計上したこと、減価償却費を1,308百万円計上したこと、事業構造改善引当金が197百万円減少したこと、減損損失を2,716百万円計上したこと、売上債権が552百万円減少したこと、たな卸資産が60百万円減少したこと、仕入債務が535百万円減少したこと、未払金が205百万円減少したこと、未収入金が235百万円減少したこと、預り金が440百万円増加したこと及び法人税等を1,932百万円支払ったことによるもの。

⇒つまり、本業は赤字です。ここを黒字にしない限り、経営は非常に厳しくなるでしょう。

投資キャッシュフロー

投資活動の結果使用した資金は、6,221百万円(前連結会計年度は6,301百万円の使用)。これは主に、有形固定資産の取得により5,424百万円の支出があったこと敷金及び保証金の差入により445百万円の支出があったこと、預り保証金の受入により227百万円の収入があったこと、建設協力金の返還により97百万円の収入があったこと及び建設協力金の支払いにより419百万円の支出があったことによるもの。

⇒この記載から、新規出店のため、前年と同じくらい投資金を使用していることがわかります。

財務キャッシュ・フロー

財務活動の結果獲得した資金は、2,611百万円(前連結会計年度は2,209百万円の獲得)。これは主に、長期借入れにより6,100百万円の収入があったこと、長期借入金の返済により3,044百万円の支出があったこと、株式の発行により188百万円の収入があったこと及び配当金の支払により627百万円の支出があったことによるものです。

⇒営業・投資キャッシュフローのマイナスを財務キャッシュフローから補填しています。補填は長期借り入れと、株式の発行です。株式発行とのことなので、1株当たりの価値が希薄化されていることになります。つまり、本業の赤字の補填を株主に負担させていると考えることができます。

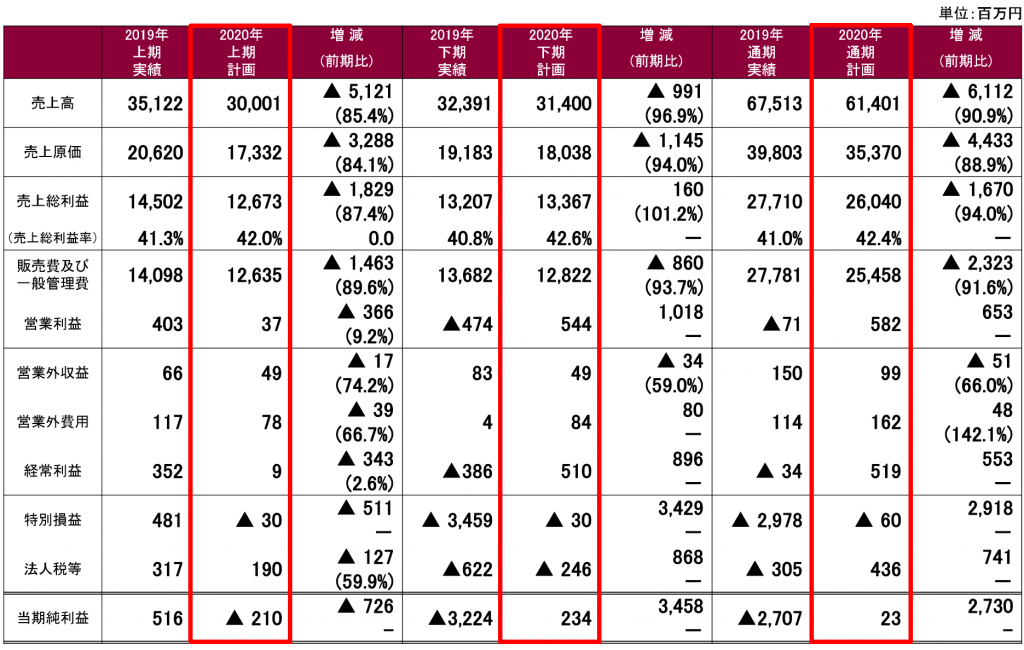

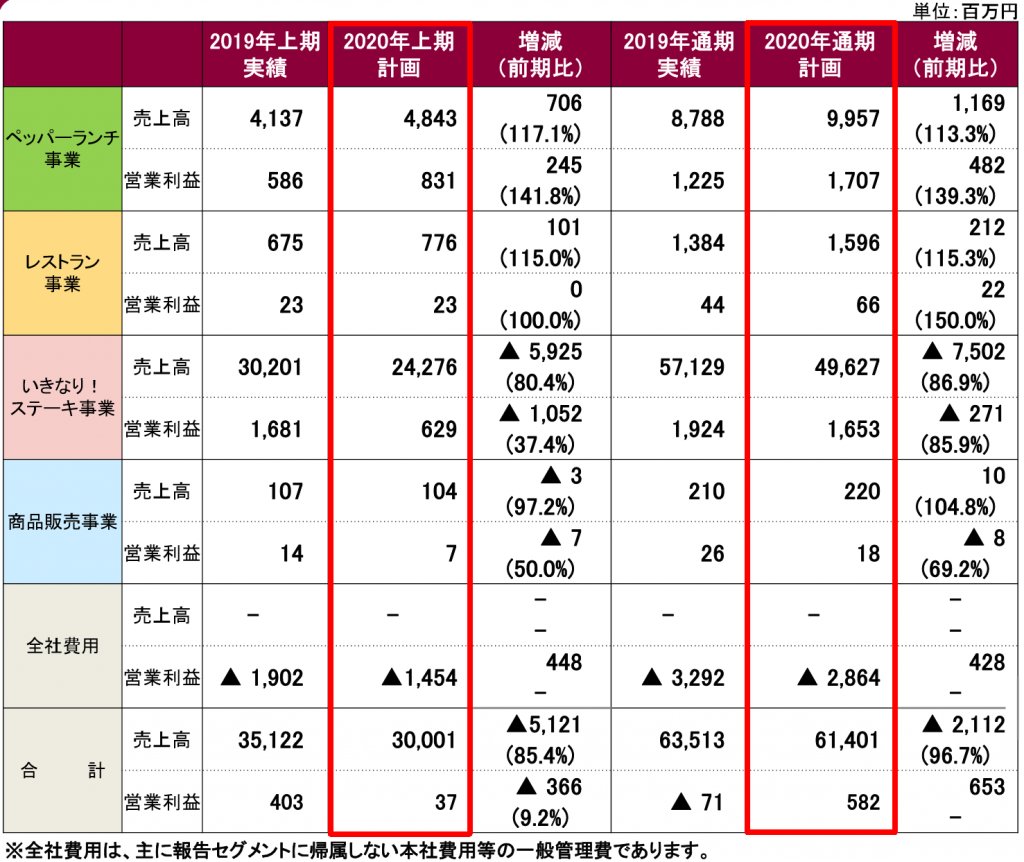

次に2020年度の会社業績見通しについてみていきましょう。

今期における新規出店を控え、既存店の売上、利益の回復向上に注力する予定。連結会計年度の業績予想として、以下を見込んでいるとのこと。

・売上高61,401百万円(前期比9.1%減)

・営業利益582百万円(前期は71百万円の営業損失)

・経常利益 519百万円(前期は34百万円の経常損失)

・親会社株主に帰属する当期純利益23百万円(前期は2,707百万円の親会社株 主に帰属する当期純損失)

また、2020年度については配当を見送る予定とのこと。

上記の業績を見込んでいるとのことですが、焦点はどのようにして5億円以上の利益をあげるかということになります。

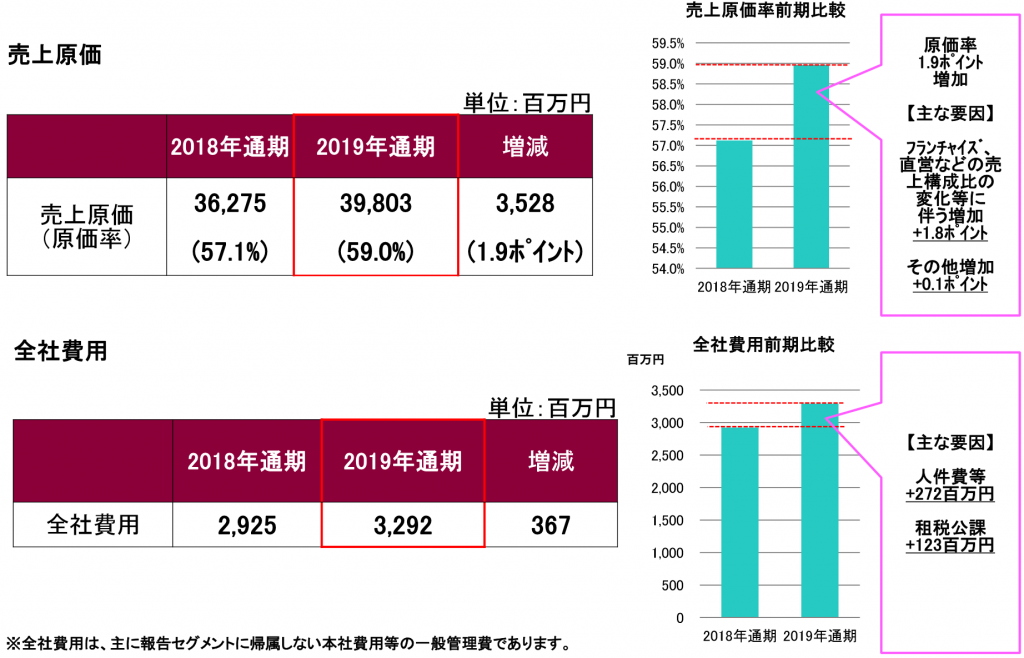

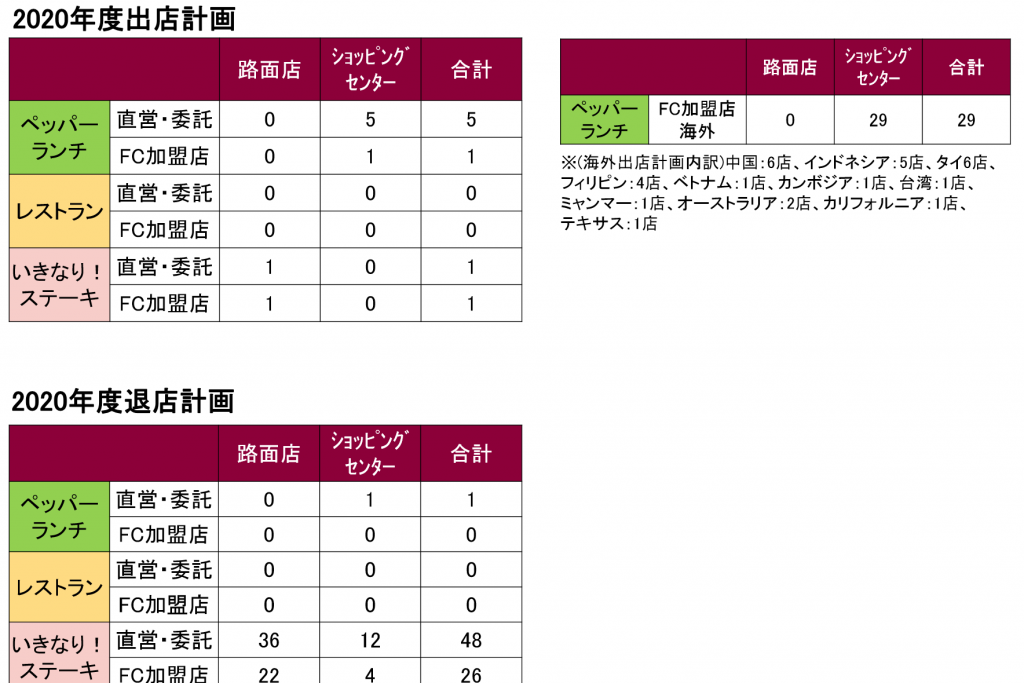

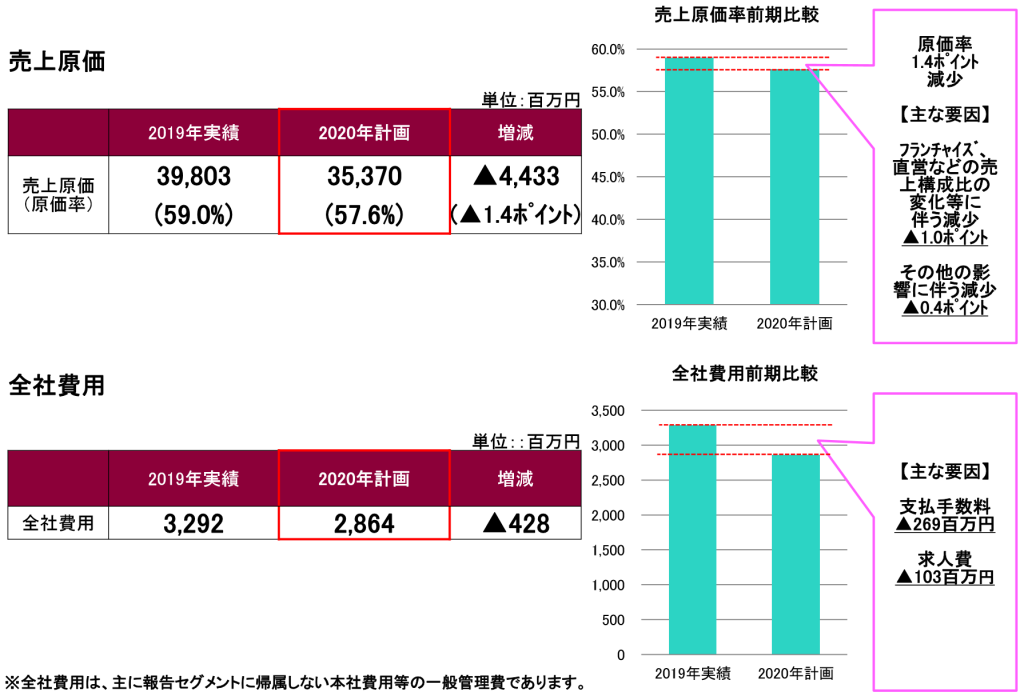

決算説明資料では、以下の出退店計画や売上原価・会社費用計画により達成させるとのこと。

いきなり!ステーキの店舗を74店舗も閉店するとのこと。これで不採算店舗を一気に片付けてしまう算段なのでしょう。

しかしながら、「2020年度売上計画」 の表を見て頂ければわかりますが、いきなり!ステーキの2020年度の売上高は、既存店で見ると、89.8%と見積もっています。

つまり、169店舗中74店舗閉店するにもかかわらず、売上は10%程度しか減少しないと見込んでいます。

これは非常に甘い見積もりであると思われます。なぜならば、この見積もりが妥当であるとするならば、閉店する74店舗は10%程度の売上しかあげられていないことになるからです。

また、閉店するのにも費用が掛かるため、 海外をはじめ新規出店の費用も必要となる中、 自己資本比率が2%しかないのに、その資金をどうやって捻出するのか、懸念される個所はその他にもいくつかあります。

ペッパーフードサービスについては、投資を見送ったほうが良さそうに思います。

ディスカッション

コメント一覧

まだ、コメントがありません