安川電機(6506)の決算資料をまとめてみた

7月10日発表の安川電機の決算資料を1~2分で読めるようにまとめてみました。

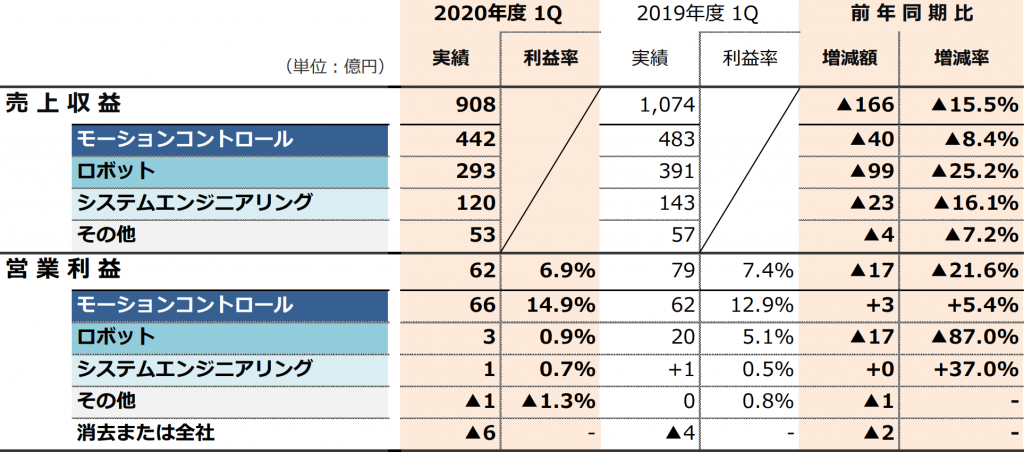

まずは、損益計算書から見ていきます。

当第1四半期における当社グループの経営環境は、世界的な新型コロナウイルス感染拡大の影響を受け、グローバルで設備投資に慎重な姿勢が強まりました。その一方で、中国においては製造業全般で生産活動の正常化が進んだことに加え、ニューインフラ関連などへの投資が積極的に行われました。

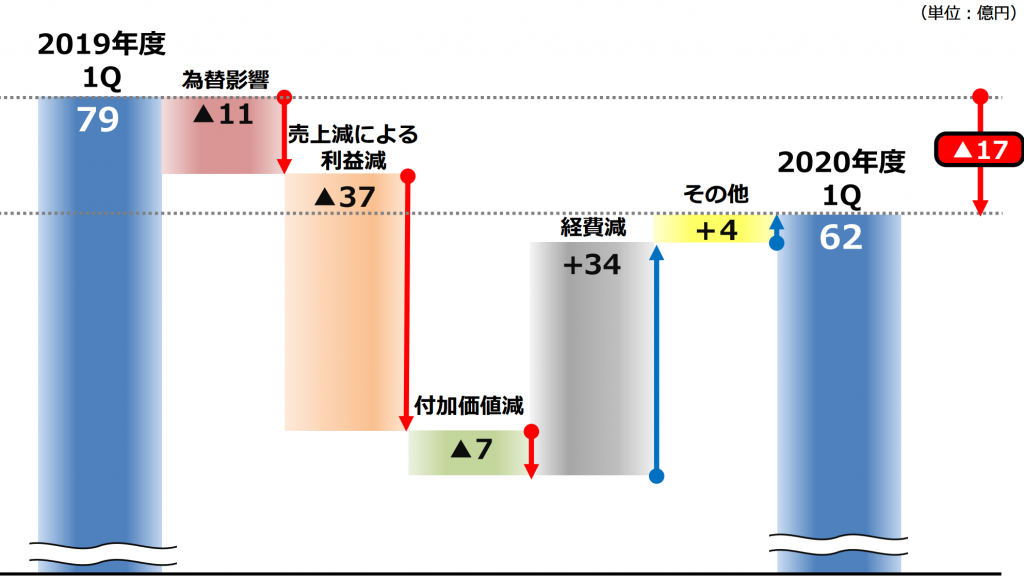

このような環境において当社グループの業績は、前年同期に対しロボット事業を中心に売上収益が減少しました。営業利益は、売上が落ち込んだ影響などにより減少しましたが、収益性は経費の抑制などにより前年同期に対し横ばいで推移しました。

なお、当期における当社グループの地域別の経営環境は以下のとおりです。

日 本: 情報インフラ投資の増加により、半導体・電子部品向けなどで設備投資が底堅く推移した一方、自動車市場など多くの市場で需要は伸び悩みました。

米 国: 半導体市場で設備投資を継続する動きもみられましたが、自動車市場を中心に総じて需要は低迷しました。

欧 州: 自動車をはじめ市場全般で需要は低調に推移しました。

中 国: 製造業全般で生産活動の正常化が進んだことに加え、次世代通信規格「5G」関連などへの投資が積極的に行われました。一方で、新型コロナウイルスの世界的な感染拡大により外需が伸び悩みました。

中国除くアジア:韓国を中心に半導体や電子部品などの市場で設備投資が底堅く推移したものの、製造業全般で需要は伸び悩みました。

次に財政状態についてみてきます。

①資産

4,517億78百万円(前連結会計年度末比 16億51百万円増加)

営業債権やその他の流動資産が減少した一方、現金及び現金同等物やたな卸資産等の増加により、流動資産が前連結会計年度末に比べ32億93百万円増加しました。また、有形固定資産の減少等により、非流動資産が前連結会計年度末に比べ16億42百万円減少しました。

②負債

2,278億90百万円(前連結会計年度末比 89億30百万円増加)

短期借入金やその他の流動負債の増加等により、流動負債は前連結会計年度末に比べ119億13百万円増加しました。一方、長期借入金の減少等により、非流動負債は前連結会計年度末に比べ29億83百万円減少しました。

③資本

2,238億88百万円(前連結会計年度末比 72億79百万円減少)

利益剰余金が減少したことに加え、在外営業活動体の換算差額の減少等によりその他の資本の構成要素が減少しました。

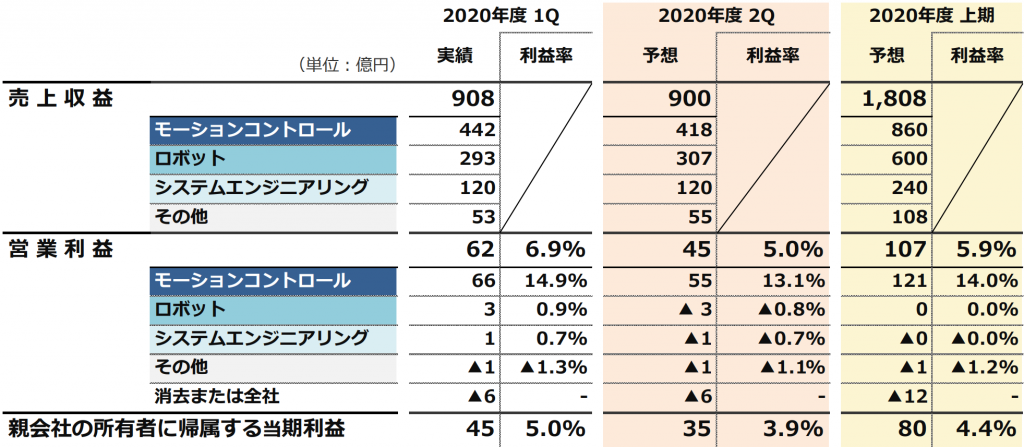

次に今後の見通しについてみていきます。

2021年2月期第2四半期(2020年3月1日~2020年8月31日)の連結業績予想は、新型コロナウイルスの感染拡大ならびに米中貿易摩擦の再燃による影響を受け以下のとおりといたします。なお、通期連結業績予想については、上記の理由によりグローバルでお客さまの設備投資の動向が不透明であり、通期業績を見通すことが困難な状況にありますので公表を見送ります。

決算資料を読む限り、あまりパッとしない決算となりました。

市場コンセンサスはクリアしていますが、営業利益は前年同期比で約20%のマイナスとなりました。

また、通期の業績予想は出さず、第2Qだけの予想開示となったため、今後の先行きはまだまだ厳しく見通せないようです。

第2Qの業績については、第1Qより営業利益が下がると予想しています。

安川電機の四半期ごとの傾向まで把握できていないので、今回の2Qの業績予想が妥当なのか判断するのは難しいですが、良い内容であるとは言えなさそうです。

夏場は商いが少なく、夏枯れ相場となりやすいので、今回の決算発表がしばらく安川電機の株価上昇・下落の傾向を決めることになると思われます。

私の印象では、金融緩和等がない限り、ここから大きく上昇することはないように思えます。

ディスカッション

コメント一覧

まだ、コメントがありません