ダイサン(4750)の決算資料を読んでみた。

財務諸表勉強のため、ダイサン(4750)の決算資料を読んでみました。

今回も決算説明資料を基に見ていきましょう。

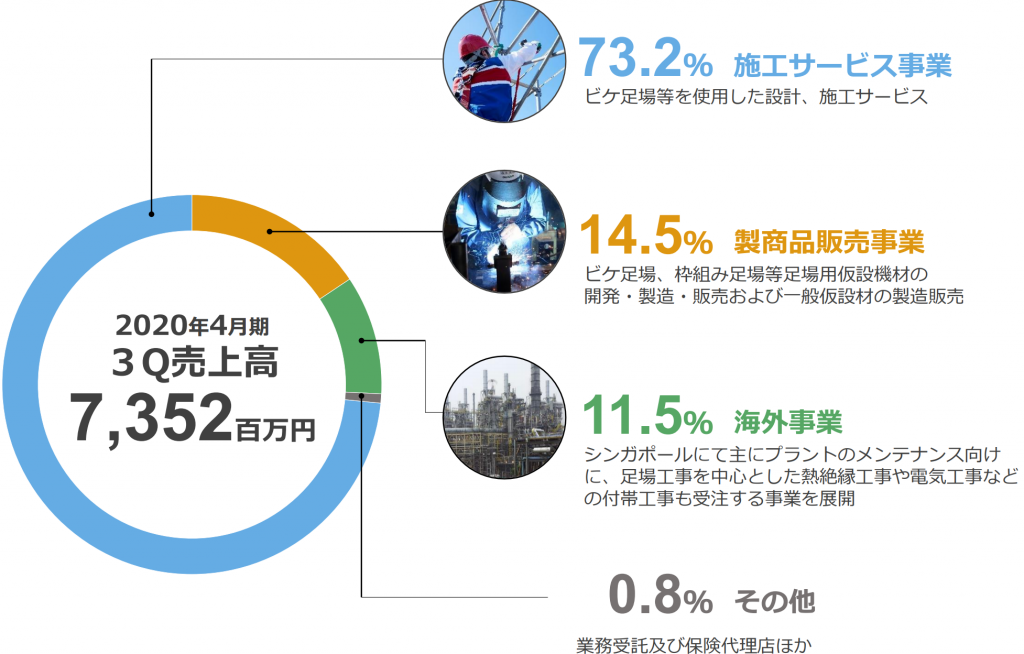

第3四半期連結累計期間における売上高は7,352百万円、営業利益177百万円、経常利益177百万円、親会社株主に帰属する四半期純利益66百万円

次にセグメント別の経営成績を見ていきましょう。

施工サービス事業

施工サービス事業につきましては、当第2四半期連結累計期間までは前期下期より継続していた自然災害に対する復旧工事のほか、中層大型建築物向けの受注が好調も、当第3四半期連結期間においては、住宅向けの足場工事を中心に、想定以上の受注減少が続いた。そのような中、依然として建設関連の雇用情勢は厳しい状況が続いたが、当社の請負契約の施工スタッフに対して、雇用安定と働き方改革に伴う適切な休暇の取得などによる定着化、並びに社員数増加による外国人技能実習生の受入れ枠拡大を目論み、社員への転換を当初の予定より早期に進めたことから、施工原価となる人件費が増加。また、中層大型建築物向け足場工事の受注量を増やすため、新型足場「レボルト」の社内投入を先行して実施したことから、施工原価が増加。

以上の結果、売上高は5,382百万円、売上総利益は1,773百万円

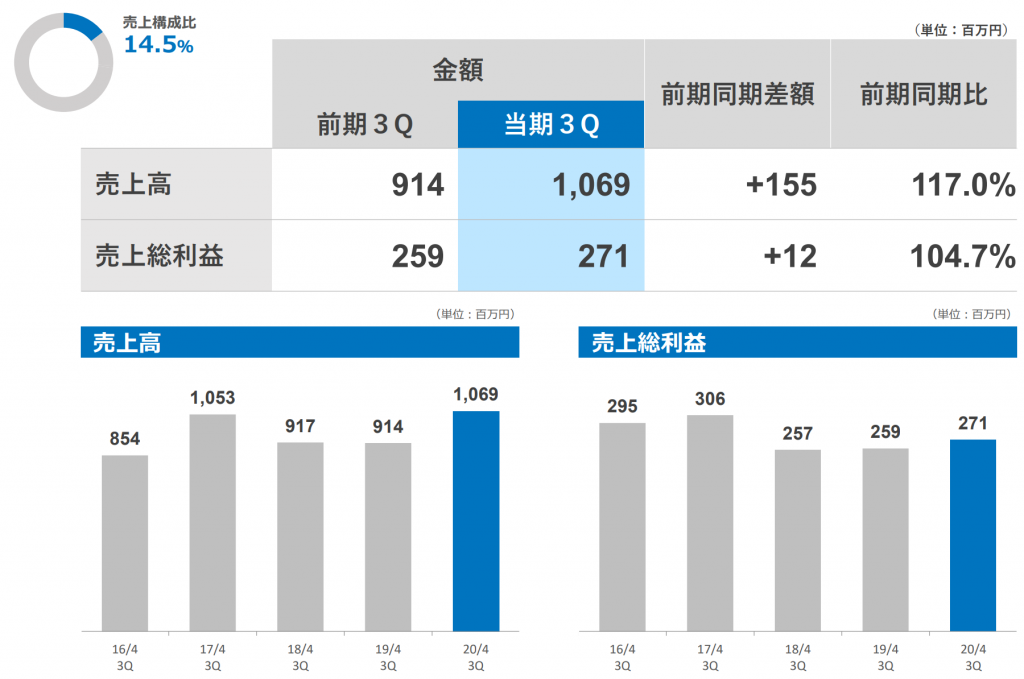

製商品販売事業

製商品販売事業については、施工サービス事業における外部環境と同様に、当第2四半期連結累計期間までは足場工事を行う取引先でのビケ足場に対する需要が増え、新規取引先への積極的な営業も奏功したことから、販売量は大きく増加したが、当第3四半期連結期間においては、消費税増税後の市況の悪化を受け、主要顧客からの受注が大きく減少したことから、売上の伸びが鈍化。また、新製品である「レボルト」の生産効率を上げるため、工程の改善コストが増加。

以上の結果、売上高は1,069百万円、売上総利益は271百万円

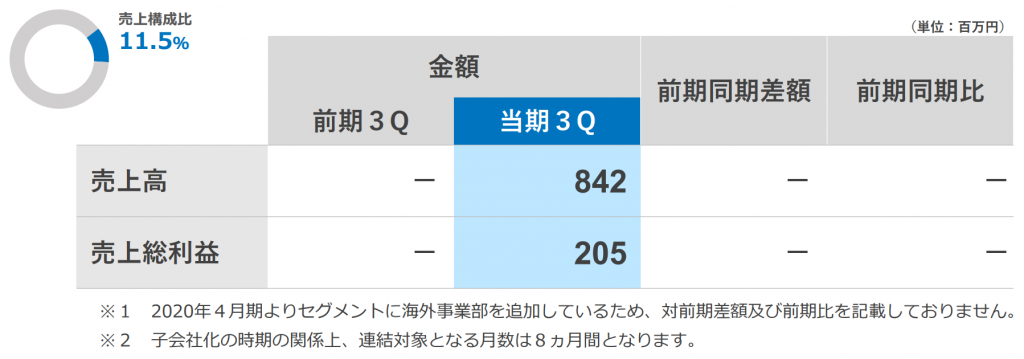

海外事業

海外事業について、在外子会社「Mirador Building Contractor Pte. Ltd.」のあるシンガポールでは、米中貿易摩擦の影響が継続し、当第3四半期連結期間末の時点で、新型コロナウイルス流行に対する懸念が拡がった。このような中、子会社においては引き続き小規模な工事が増加。また、これまで石油化学プラント向けの工事や人材派遣が中心だったが、今後を見据え、事業領域の拡大を目論み、建設向け足場工事の受注獲得に向けた取組みとして、12月度に公共事業を請け負うための足場工事の登録実施。さらに、既存事業の受注量拡大と業務の効率化を図るため、多数の化学工場が集まるジュロン島内にて新たな事業拠点を設ける計画を進めた。

以上の結果、売上高は842百万円、売上総利益は205百万円

なお、子会社化の時期の関係上、連結対象となる月数は8ヵ月間

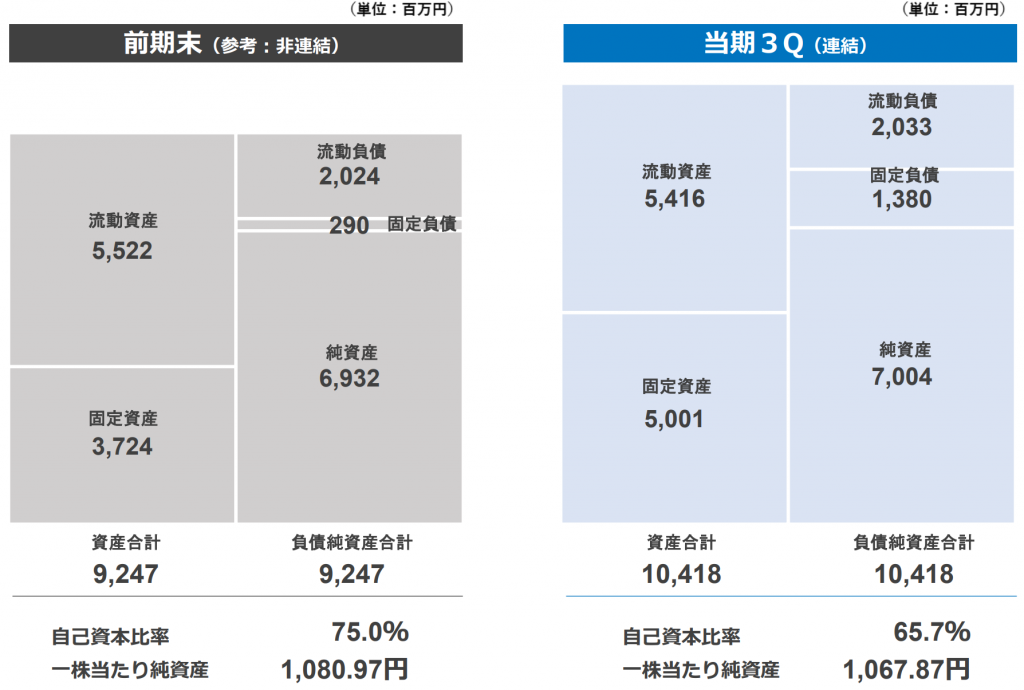

次に財政業態を見ていきます。

財政状態

当第3四半期連結会計期間末の資産合計は10,418百万円となり、流動資産合計5,416百万円、固定資産合計5,001百万円となりました。

流動資産の主な内訳は、現金及び預金2,015百万円、受取手形及び売掛金1,919百万円、たな卸資産797百万円。

固定資産の内訳は、有形固定資産2,631百万円、無形固定資産772百万円、投資その他の資産1,598百万円。

当第3四半期連結会計期間末の負債合計は3,413百万円となり、流動負債合計2,033百万円、固定負債合計1,380百万円。

流動負債の主な内訳は、支払手形及び買掛金362百万円、電子記録債務298百万円。

固定負債の主な内訳は、長期借入金1,156百万円、資産除去債務83百万円。

当第3四半期連結会計期間末における純資産合計は7,004百万円となり、自己資本比率は65.7%。

2020年4月期の業績予想に関する事項については、2019年5月31日に公表した2020年4月期(2019 年4月21日~2020年4月20日)の業績予想を修正。詳細については、2020年3月3日に公表の「業績予想の修正に関するお知らせ」を参照。

修正の主な要因として、住宅業界については、新設住宅着工戸数が当社の想定を大きく下回る中、戸建て向け足場の工事受注量が大きく減少。

セグメント別では、施工サービス事業において、請負契約の施工スタッフの雇用安定と働き方改革に伴う適切な休暇の取得などによる定着化、並びに社員数増 加による外国人技能実習生の受入れ枠拡大を目論み、社員への転換を早期に進めたことから、施工原価となる人件費が増加。

また、中層大型建築物 向け足場工事の受注量を増やすため、新型足場「レボルト」の社内投入を先行して実施したことから、施工原価が増加。

製商品販売事業においては、消費税増税後の市況の悪化を受け、主要顧客からの受注が大きく減少したことから、売上の伸びが鈍化。また、新製品である「レボルト」の生産効率を上げるため、工程の改善コストが増加。

これら第3四半期間の状況に踏まえ、新型コロナウイルスの経済的影響が第4四半期間も継続し、工事現場に与える影響が不透明であることから、新設住宅着 工戸数の改善が想定し難いと判断。

決算資料だけを読むと、悪くないように思えますが、実際にはかなり逆風が吹いている印象ですね。

なぜそのように思うかというと、第2四半期における会社実績は経常利益186百万円でしたが、第3四半期における経常利益は177百万円と、第3四半期だけを見ると赤字になっているからです。

この要因としては、人件費の高騰、消費増税による落ち込み、新型コロナウイルスと様々な要因が折り重なっています。

また、今後はコロナウイルスの影響はしばらく続くとみており、業績見通しを下方修正いたしました。

しかしながら、下方修正後の業績についても達成できるか、現時点では不透明なように思えます。

そもそも工事が開始・再開されないなければ、受注が発生せず、売上につながりません。

今後の業績は誰も見通せないと思われます。

明日の株価は市場環境が良くない限り、かなり下げそうな気がします。

ディスカッション

コメント一覧

まだ、コメントがありません