力の源ホールディングス(3561)の決算資料をまとめてみた。

5月22日発表の力の源ホールディングス(3561)の決算資料を1~2分で読めるようにまとめてみました。

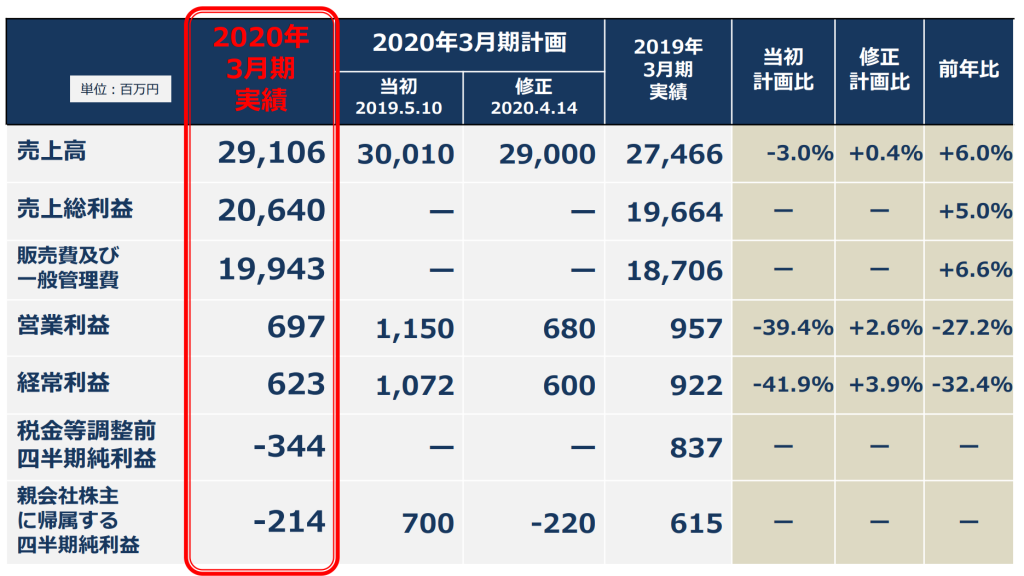

早速損益計算書から見ていきましょう。

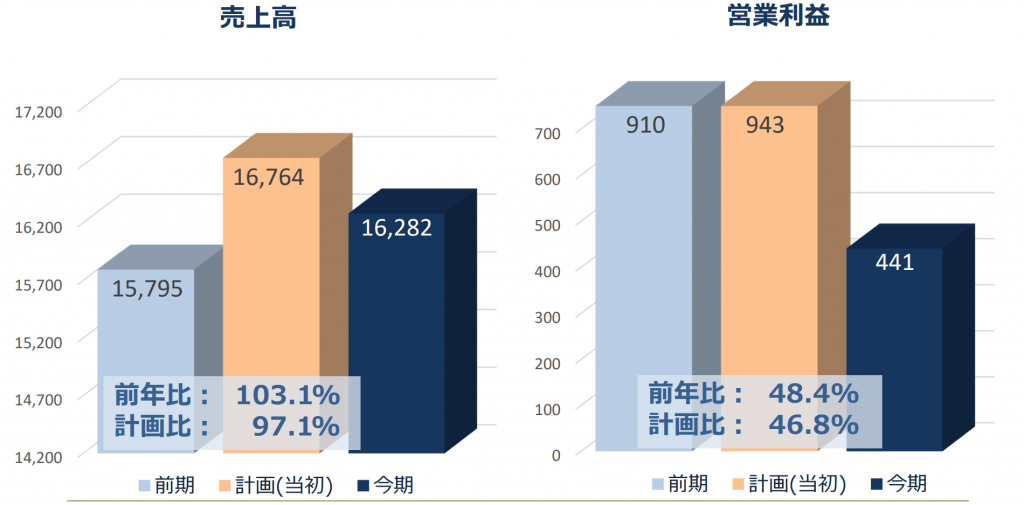

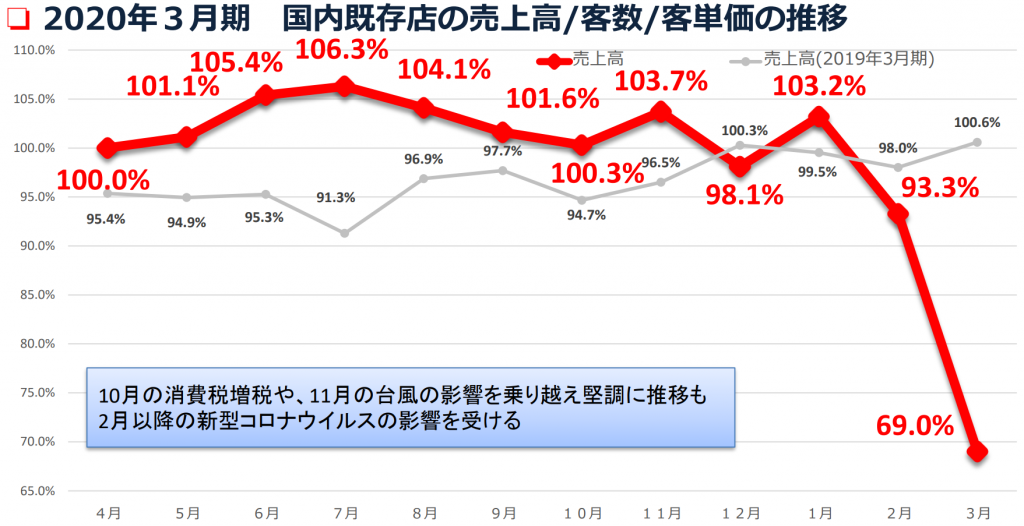

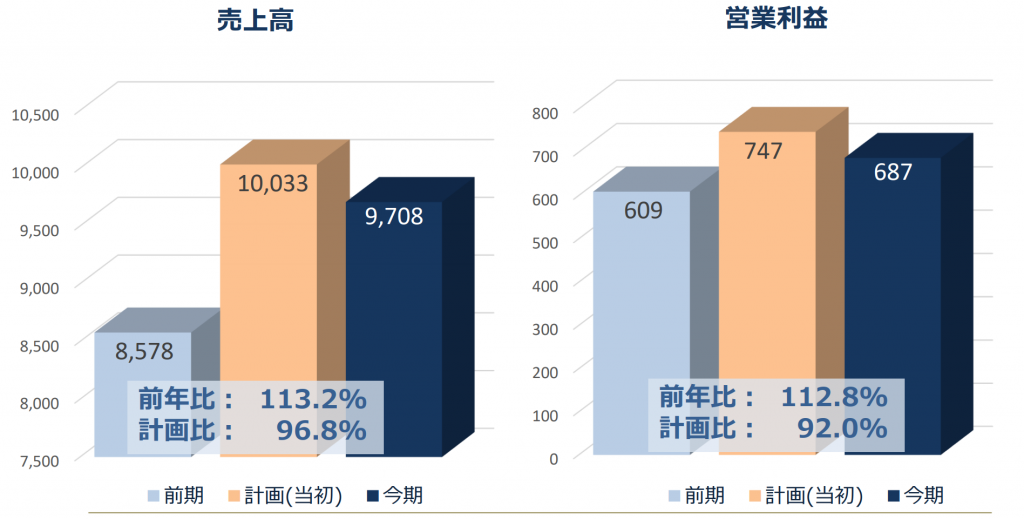

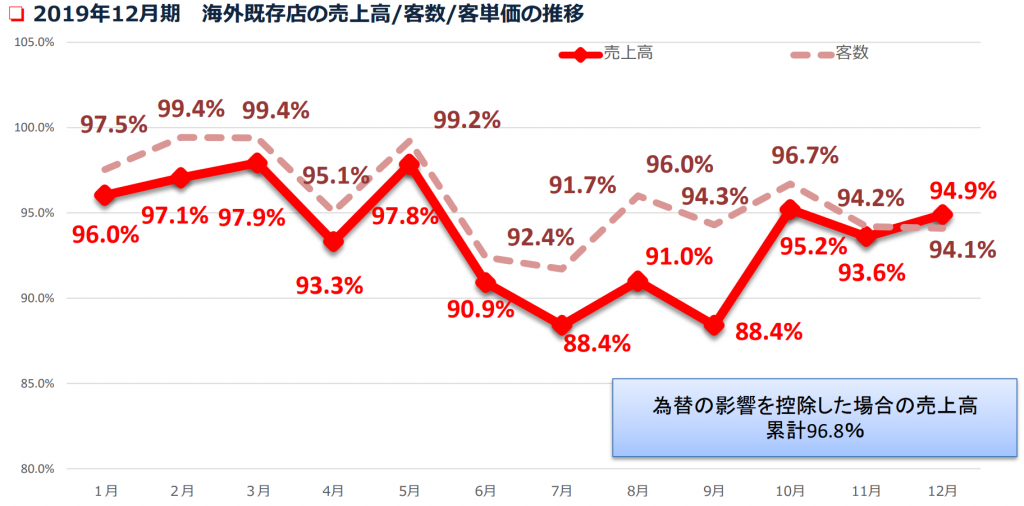

当期における業績は、国内店舗運営事業の新規出店効果や、2020年1月までの既存店の業績も堅調に推移した反面、新型コロナウイルスの感染拡大が顕著化した2020年2月以降の業績が当初予想を大きく下回ったこと、また、海外店舗運営事業においては通期において新規出店に遅延が生じたものの業績は堅調であったことから売上高は29,106百万円(前期比6.0%増)。

利益面では海外店舗運営事業の貢献が増加しつつも、国内店舗運営事業における人件費及び物流費の上昇等を主な要因とする販売費及び一般管理費の増加に加えて、第4四半期における売上減少の影響を受け、当セグメントの営業利益率が約3.1%減少したことで、連結業績の営業利益は697百万円(前期比27.2%減)。経常利益は、623百万円(前期比32.4%減)。

親会社株主に帰属する当期純利益は、投資有価証券売却益を計上した一方で、ノンコア事業からの撤退並びに店舗の採算性強化の観点から、国内外の店舗等に係る固定資産についての減損処理を行ったことにより、減損損失を937百万円計上したことから、214百万円の親会社株主に帰属する当期純損失(前期は615百万円の利益)

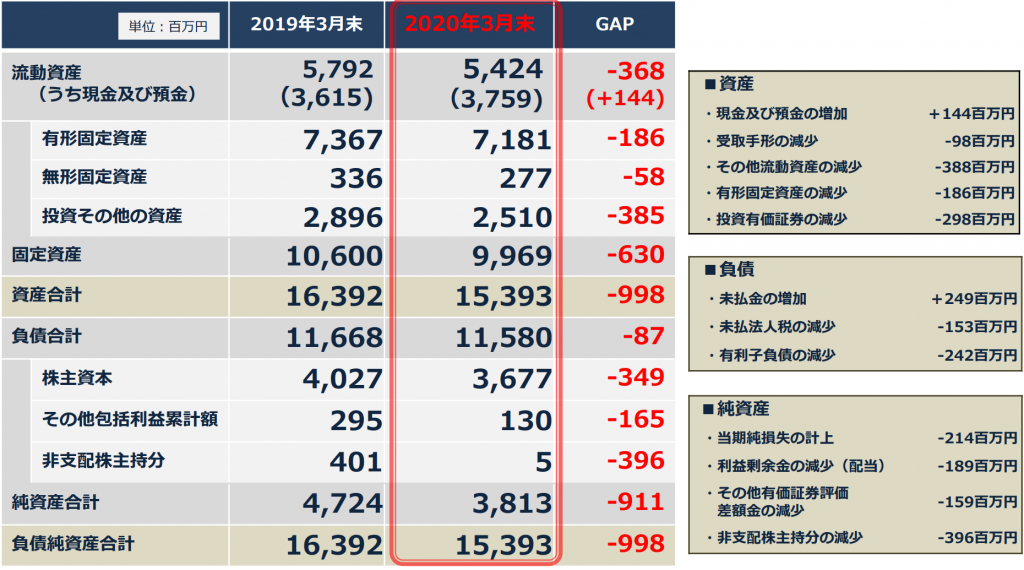

次に財政状態についてみていきます。

(資産)

当連結会計年度末の総資産は、前連結会計年度末に比べ998百万円減少し15,393百万円。これは主に、現金及び預金が144百万円増加したこと、新型コロナウイルス感染拡大に伴う営業自粛等により売掛金が98百万円、その他流動資産が383百万円減少したこと、有形固定資産が186百万円減少したこと、売却等により投資有価証券が298百万円減少したこと等によるもの。

(負債)

当連結会計年度末の負債は、前連結会計年度末に比べ87百万円減少し11,580百万円。これは主に店舗設備投資等により未払金が249百万円増加したこと、未払法人税等が153百万円減少したこと、有利子負債が242百万円減少したこと等によるもの。

(純資産)

当連結会計年度末の純資産は、前連結会計年度末に比べ911百万円減少し3,813百万円となり、自己資本比率は24.7%。これは主に、親会社株主に帰属する当期純損失の計上による利益剰余金の減少が214百万円、配当金の支払いによる利益剰余金の減少が189百万円、投資有価証券の売却等により、その他有価証券評価差額金の減少が159百万円、非支配株主持分の減少が396百万円あったこと等によるもの。

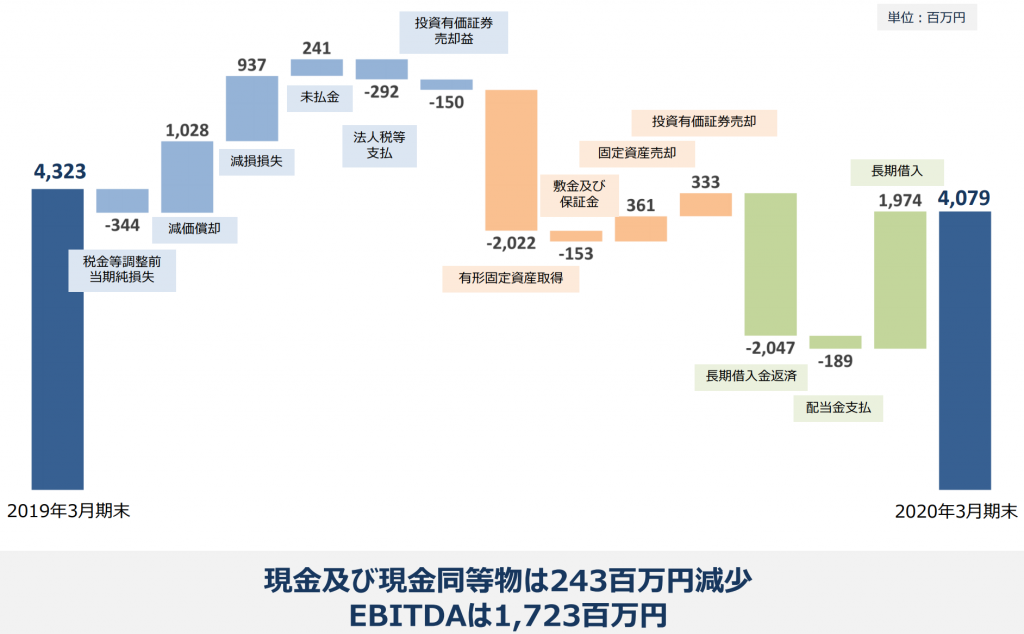

次にキャッシュフローについてみていきます。

当期のキャッシュ・フローの概況

当連結会計年度における現金及び現金同等物(以下「資金」という。)は、4,079百万円となり、前連結会計年度末に比べ243百万円減少。各キャッシュ・フローの状況とそれらの要因は次のとおり。

営業キャッシュ・フロー

当連結会計年度における営業活動の結果、得られた資金は1,594百万円。これは主に、減価償却費1,028百万円及び減損損失937百万円等の非資金的費用の計上、未払金の増加241百万円があった一方で、税金等調整前当期純損失344百万円の計上、法人税等の支払額292百万円、投資有価証券売却益150百万円を計上したこと等によるもの。

投資キャッシュ・フロー

当連結会計年度における投資活動の結果、支出した資金は1,510百万円。これは主に、国内店舗運営事業において直営店形態からライセンス形態への移行に伴う固定資産の売却による収入361百万円があったこと、投資有価証券の売却による収入333百万円があった一方で、新規出店等に伴う有形固定資産の取得による支出2,022百万円、敷金及び保証金の差入による支出153百万円があったこと等によるもの。

財務キャッシュ・フロー

当連結会計年度における財務活動の結果、支出した資金は307百万円。これは主に、長期借入れによる収入1,974百万円があったものの、長期借入金の返済による支出2,046百万円、配当金の支払額189百万円があったこと等によるもの。

次に次期配当についてみていきます。

当社は、将来の事業の発展と経営基盤の強化のための内部留保に意を用いつつ、経営成績や配当性向等を総合的に勘案し、株主の皆様に対し安定的かつ継続的な利益還元を実施することを基本方針としております。

剰余金の配当につきましては、期末配当及び中間配当の年2回を基本方針としております。

また、会社法第459条第1項の規定に基づき、取締役会の決議をもって剰余金の配当等を行うことができる旨、当社定款に定めております。当期末の配当につきましては、本方針及び業績等を総合的に踏まえ、誠に遺憾ではございますが、無配とさせていただく旨、2020年5月22日の取締役会で決議いたしました。なお、2019年11月8日開催の取締役会決議に基づき、当社普通株式1株につき4円00銭の中間配当を実施しておりますので、この結果、当連結会計年度に係る年間配当金は、1株当たり4円00銭となります。

次期(2021年3月期)の配当予想につきましては、先行きが見通しにくい状況となっており、未定とさせていただきます。(決算短信原文まま)

次に今後の見通しについてみていきます。

世界経済におきましては、新型コロナウイルス感染拡大による各国経済の実質的シャットダウン以前より、アメリカの保護主義経済政策に端を発する欧州及び中国等の貿易摩擦や、イギリスのEU離脱から起因する経済環境の変化、香港やフランス等で見受けられる市民活動が経済に与える影響等、景気の先行きに不安要素が多数見受けられます。

飲食業界におきましては、日本国内において、コンビニエンスストアから中食業態までを巻き込んだ競争が一層激化する状況にあるほか、労働者賃金の高騰、原材料の価格上昇及び物流費高騰の影響に加え、2020年2月以降の新型コロナウイルスの感染拡大が消費行動並びに経済に甚大な影響を及ぼしており、足元は非常に厳しい経営環境であるとともに先行きは極めて不透明な状況にあります。海外については、今後も世界経済に脅威を与える事象は発生しうると認識しておりますが、同時に世界の人口は増加傾向にあり、世界経済は長期的には発展を続けると思われます。その中でも日本食に対する関心は更に高まると推測され、日本の食文化を世界に広げていくという当社グループの事業には追い風が続きます。

こうした状況の中、国内におきましては、国内既存店の強化並びに収益性向上が重要であるとの認識のもと、中核ブランド「一風堂」の顧客への価値の維持と向上のため、収益性とブランディングの観点から厳選した出店を行ってまいります。また、客席稼働率の上昇や衛生面の更なる強化を目的として前期より取り組んでまいりましたITシステムの入れ替えを含む既存店舗の戦略的改装も継続して行うとともに、大型商業施設の増加に伴う商圏内の潜在顧客の動線の変化等により収益性が低下し、将来的に発展が望みにくい商圏並びに事業に関しては撤退も含め検討してまいります。また、店舗運営に関しては、自社アプリやオンラインのレビュー等を含め幅広く顧客とコミュニケーションを図り、商品においては、主力商品ラインアップであるラーメンの継続的なブラッシュアップを引き続き実行していくとともに、季節商品の提供も引き続き実施してまいります。サービス面においては、飲食店の基本であるQSC(クオリティ・サービス・クレンリネス)の更なる向上に取り組み、地域のお客様に愛され続けるお店作りに努めます。

海外におきましては、既に日本を含め世界15か国・地域にて出店している当社グループ内のノウハウや人的ネットワークを活用し、今後も出店に関しては厳密に精査をする一方、中長期的には事業の拡大を図ります。カントリーリスクを含む食材価格の高騰や枯渇のリスクを分散するために、グローバルな調達ネットワーク構築を推進し、併せてスケールメリットを活かしたコストダウンを目指しつつ、出店国現地での調達・製造も併せて実施してまいります。今回の新型コロナウイルス感染拡大を受けて、消費者の動向の変化も想定されますが、小型店舗へのシフトやテイクアウトやデリバリー、中食の商品提案含めて、多様なアプローチにて今後の事業展開を検討してまいります。

業績予想につきましては、現時点では業績に与える未確定な要素が多いため、業績数値で示すことが困難な状況です。合理的に予想可能となった時点で速やかに公表いたします。

決算資料を読む限りかなり厳しい結果となった印象です。

以外にも売上高は前期比で上昇したものの、営業利益は約27%減、純利益に関しては赤字となってしまいました。

また、期末の配当はなしとなってしまいました。

今回の決算は、3月までの実績であるため、非常事態宣言が発令された4月は更に業績は悪化していると思われます。次の決算発表においてはさらに悪い業績となる可能性があり、今回の決算は悪材料出尽くしとは言い難いと思われます。

想定よりも業績が悪くないと市場がとらえれば週明けは上昇することも考えられますが、それでもその上昇は力強さを欠き、長続きしないものと思われます。

ディスカッション

コメント一覧

まだ、コメントがありません